Para investidores de alta renda e perfil global, as decisões de alocação de capital vão muito além de escolher entre renda fixa e renda variável. Fatores como eficiência tributária, custos de investimento e planejamento sucessório ganham relevância. É nesse contexto que os ETFs UCITS domiciliados em jurisdições como a Irlanda surgem como uma solução estratégica para maximizar a rentabilidade no longo prazo.

Por que os ETFs UCITS são mais eficientes?

Os ETFs UCITS¹ foram projetados para oferecer aos investidores europeus uma estrutura de investimento padronizada, transparente e altamente eficiente. No entanto, esses produtos também atraem investidores globais devido à sua vantagem tributária. Diferentemente de ETFs negociados nos EUA, como por exemplo o IVV (iShares Core S&P 500), gerido pelo mesmo gestor do SCPX UCITS (iShares S&P 500) e pertencente à mesma classe de risco, os ETFs UCITS domiciliados na Irlanda, como o SCPX, beneficiam-se de tratados tributários favoráveis.

Tratamento tributário e seus impactos

- Dividendos: O IVV, negociado nos EUA, está sujeito a uma alíquota de imposto de 30% sobre dividendos. Em contrapartida, o SCPX, domiciliado na Irlanda, aproveita o tratado tributário entre Irlanda e EUA, reduzindo o imposto para 15%.

- Eficiência acumulativa: Muitos ETFs UCITS não distribuem dividendos, reinvestindo-os automaticamente no fundo. Isso elimina o impacto tributário imediato e aumenta o poder de composição de juros sobre juros melhorando o retorno no longo prazo.

- Sucessão patrimonial: Enquanto investimentos em ETFs nos EUA podem estar sujeitos ao estate tax (imposto sobre herança) de até 40% para valores superiores a US$ 60 mil, os ETFs UCITS não enfrentam essa tributação para investidores não residentes.

1. UCITS (Undertakings for Collective Investment in Transferable Securities) é uma regulamentação europeia que estabelece padrões de segurança, transparência e proteção ao investidor em fundos e ETFs. ETFs UCITS oferecem benefícios como maior eficiência tributária, especialmente em relação a dividendos, e flexibilidade em planejamento sucessório.

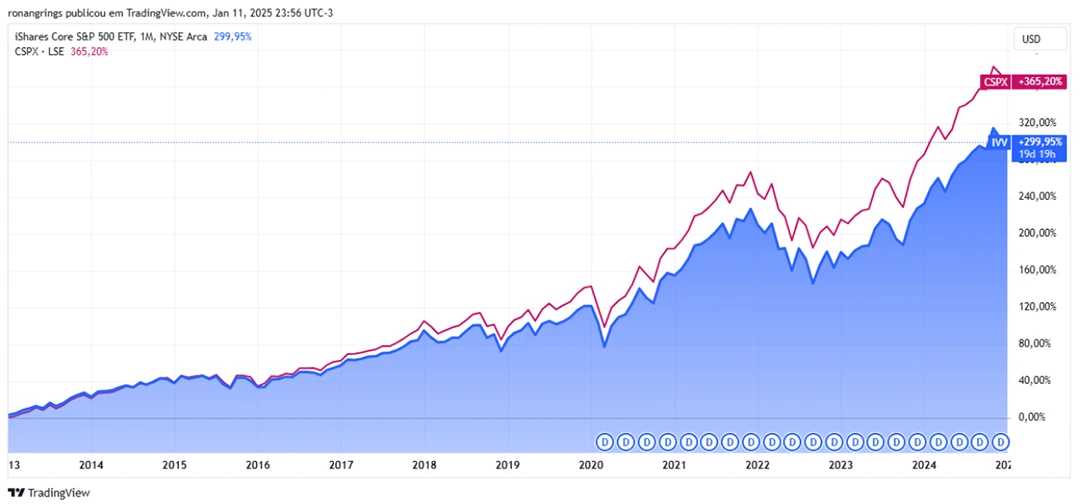

Comparando IVV e SCPX: Retornos em perspectiva

Para ilustrar, consideremos um investimento de US$ 100.000 alocado em 1 de janeiro de 2013 nos ETFs IVV e SCPX. No final de 2024, veja o gráfico abaixo com os resultados acumulados:

Fonte: Trandingview

- IVV (negociado nos EUA):

- Retorno no período: 299,95%

- Valor inicial: U$ 100.000,00

- Valor final: U$ 399.950,00

- SCPX (domiciliado na Irlanda):

- Retorno no período: 365,20%

- Valor inicial: U$ 100.000,00

- Valor final: U$ 465.200,00

Os dados apresentados no gráfico acima já consideram os impostos aplicáveis sobre dividendos. No caso do IVV, domiciliado nos EUA, a performance reflete os valores líquidos após a retenção de 30% sobre os dividendos distribuídos. Já o CSPX, sendo um ETF UCITS domiciliado na Irlanda e estruturado como um fundo de acumulação, reinveste automaticamente os dividendos após o desconto de 15%, conforme previsto no tratado tributário entre Irlanda e EUA.

Uma questão relevante para a comparação é a reaplicação dos dividendos no IVV. Para que os retornos entre ambos os ETFs sejam totalmente comparáveis, é necessário assumir a reaplicação sistemática dos dividendos do IVV, replicando o mesmo efeito composto obtido no CSPX. Sem essa reaplicação, o retorno final do IVV fica menor conforme apresentado no gráfico.

Tributação no Brasil e Impacto da PL 4.173/2023 (PL das Offshores)

Com a aprovação da PL 4.173/2023, conhecida como PL das Offshores, as regras tributárias para rendimentos provenientes de investimentos no exterior foram reformuladas. Agora, os lucros acumulados em estruturas offshore, trusts e empresas internacionais, passam a ser tributados de forma mais rigorosa. Para os ETFs UCITS, a tributação é direta e segue as regras para ganho de capital:

- Regras para ETFs UCITS: O imposto de renda incide sobre o ganho de capital apurado no fechamento de cada ano, à alíquota fixa de 15%. Isso significa que, mesmo que os dividendos sejam reinvestidos no fundo, o investidor deve apurar o ganho acumulado anualmente e recolher o imposto correspondente.

- Comparativo com trusts e empresas offshore: Também estão sujeitos a mesma tributação, no entanto, há a necessidade de contratação de custo de constituição e manutenção. Além disso, trusts e empresas offshore enfrentam maior fiscalização e obrigatoriedade de declarações, os ETFs UCITS oferecem simplicidade operacional, transparência e flexibilidade para o investidor brasileiro.

2. Os custos de constituição de uma offshore gira na casa de U$ 1.500,00 e de manutenção por volta de U$ 1.700,00 anual. Já os trusts, cobram uma taxa percentual anual para sua administração que varia de 1,6% a 0,50% ao ano conforme o patrimônio investido.

Conclusão

ETFs UCITS representam uma escolha inteligente para investidores que buscam eficiência tributária, maximização de rentabilidade no longo prazo e maior segurança no planejamento sucessório. Além disso, sua estrutura favorece a simplicidade operacional e reduz custos indiretos, consolidando-os como uma opção indispensável para carteiras globais bem planejadas.

Em comparação com trusts e empresas offshore, os ETFs UCITS oferecem uma solução mais simples, alinhada às novas regras tributárias brasileiras. No entanto, cada caso é único. Antes de decidir, avalie seus objetivos financeiros e conte com uma assessoria especializada para alinhar sua estratégia às melhores práticas do mercado internacional.

Qualquer dúvida deixe seu comentário ou entre em contato conosco no botão abaixo.